兴证资管前瞻:高股息股票的投资价值与未来展望

2024-05-07 16:18 | 来源:江苏金融网 | 编辑:景舍 | 阅读量:8929 | 会员投稿

2024-05-07 16:18 | 来源:江苏金融网 | 编辑:景舍 | 阅读量:8929 | 会员投稿

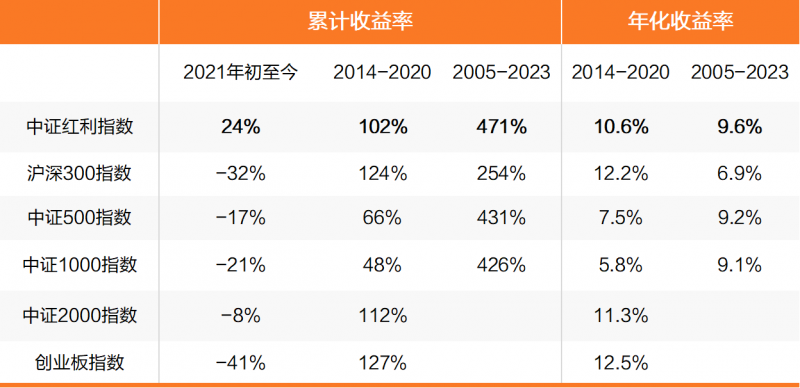

自2021年初以来,在A股市场整体回调、沪深300指数下跌32%的背景下,以高股息股票为成分股的中证红利指数却逆势上涨了24%,表现出了很强的抗跌性和收益韧性。事实上,不仅仅最近3年,再往前推到10年前,从2014年初至2020年末,或者干脆从2005年初有数据以来,中证红利指数都表现出了良好的长期复利,累计收益率分别达102%、471%,相比于其他宽基指数并不逊色。

数据来源:万得;截至日期:2024/4/19,过往业绩不代表未来表现。指数累计收益率、年化收益率反映行业总体情况,并不完全具有代表性,不代表投资者实际可获得收益,投资有风险。

注:中证2000、创业板指数因基准日在2010年以后,故没有列示2005-2023年的区间收益率数据

如果看一些代表性行业和公司的收益率,则更能凸显高股息策略近年来的光芒。以煤炭、高速公路、水电行业为例,从2021年初至今年4月19日,申万相关行业指数分别上涨了92%、39%、48%,部分行业龙头公司的涨幅甚至超过了100%。

那么,为什么高股息股票近年来表现如此强势?

因为,宏观、策略、行业、资金4个层面共同决定了高股息股票易涨难跌。

宏观层面:受地产销量持续下滑、房价低迷,消费与出口不及预期,地缘政治等多种因素的交错叠加,中国经济正面临着新旧动能转换的结构性变化,这种变化将持续若干年。在这种宏观环境下,机构重仓、估值较高、与经济关联度高的顺周期板块估值存在下行压力;而能源、资源等板块可能反而受益于当下的宏观环境。

策略层面:无风险利率持续下行,有利于高股息资产估值提升;高股息资产机构持仓少,筹码结构好;国资委加强央国企利润、市值等方面的考核;地方政府资金紧缺强化了国企的利润、分红诉求。

行业层面:众多行业近两年处于景气下行周期,包括新能源、消费电子、半导体、医药、地产及地产产业链等,而很多高股息公司所在的行业相对稳定,甚至景气度较好,包括石油、煤炭、公用事业、交运等。

资金层面:公募基金在股票仓位有下限约束的情况下可能选择调仓至防御板块。保险资金则有将高股息股票替代债券、非标的需求;同时在IFRS17新会计准则下,在其他收益账户(FVIOCI)中配置高股息股票,有利于保险公司利润表的稳定。

复盘过去固然重要,更重要的是展望未来。高股息股票未来还有多少投资价值呢?

要回答这个问题,我们首先来探讨股票收益的本源。股票的长期收益率来源主要有两种拆分模式:第一种,可拆分为股息率、ROE*(1-分红率)、PB的变化这3个方面;第二种,可拆分为股息率、归母净利润的增长、PE的变化这3个方面。

第一种拆分模式,更多是一种ROE思维,在PB稳定的假设下,本质上是赚ROE的钱。这种模式下,预期能够实现稳定的收益率。资本市场上拥有该思维模式的投资者并不多,赛道不拥挤,加上该模式对利润增速的要求往往不高,所以预期收益的可实现性较强,甚至也有可能获得高收益。

第二种拆分模式,更多是一种成长股思维,理论上可能实现高收益率,但由于资本市场上绝大部分投资者都用的是该思维(大部分个人投资者甚至是投机思维,总想赚估值、股价提升的快钱),这导致该赛道非常拥挤,加上对利润增速的预期往往偏高,最后真正能实现高收益率的投资者只是少数,大部分投资者收益率平庸,甚至赚不到钱。

高股息股票,不仅仅赚了高股息。

从长期持有角度来看,股票收益由股息收益+资本利得两部分组成,高股息股票的复合年化收益率可能远高于股息率。

我们复盘了高速公路、水电、煤炭等行业龙头公司过去10年的股价表现和收益拆分,发现这些高股息股票在这10年期间的资本利得往往比股息收益更高,数据上很好地印证了上文所述股票长期收益率的本源与拆分模式。

那究竟是这么样的特质,使得高股息股票历史上给投资者创造出了良好的长期回报?

事实上,高股息股票的本质核心优势包括:

行业往往已趋于成熟,商业模式、竞争格局稳定,利润稳定甚至能继续增长、现金流充沛,ROE往往也能稳定在较高的水平;

估值低、资产负债率低,抗风险能力强;

公募基金等机构资金长期不重视,筹码结构良好。

当前高股息资产估值是否已经出现泡沫?

根据Wind数据,我们看到,当前A股存在大量高股息标的股息率中枢在4%-6%,H股存在大量高股息标的股息率中枢在6%-9%,而10年期国债收益率仅2.3%左右,大量优质信用债收益率不足3%。

从PE角度来看,A股存在大量高股息标的PE在5-10倍,H股存在大量高股息标的PE在3-8倍。

结合对这些高股息股票基本面的研究梳理,我们认为目前高股息资产整体并未出现泡沫,仍存在大量被低估的资产,尤其是港股。

最后,投资高股息股票需要注意什么?

第一,需要判断高股息的可持续性。行业的周期性、所处行业生命周期的位置、竞争格局的变化、公司本身竞争力盈利能力的变化等,都是我们在研判高股息可持续性的重要因素。

第二,高股息股票同样要关注估值,包括当前的估值,以及未来的估值变化预判。当高股息股票短期估值拔得过高,有可能大幅拉低未来若干年的收益水平,甚至会导致新买入者若干年呈浮亏状态。我们认为当前已经存在部分高估的高股息股票,同时也存在大量低估的标的,需要我们研究甄别。

第三,预估好收益率目标、持有期限,什么情形下会选择卖出、换仓,想明白要赚什么钱。这很大程度上决定了投资者是否真正能赚到这些高股息股票的收益,或者能否真正做好行业轮动。

我们相信,随着投资者风险偏好的变化、机构投资者队伍的壮大以及无风险收益率的下降,市场对高股息资产的深度挖掘才刚刚开始,高股息股票的行情未来如何演绎?让我们拭目以待。

风险提示:观点仅代表个人,不代表公司立场,仅供参考,文中所列举的个券/股仅为方便展示之用,不表明对相关标的投资价值或一定盈利的保证,观点具有时效性,可能随市场环境变化产生调整,不构成对任何信息受众群体的任何相关的投资建议与预测。过往业绩不代表未来表现,投资有风险,选择需谨慎。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。