听说学会它就可以称霸A股了

2022-08-04 11:18 | 来源:中国网 | 编辑:安靖 | 阅读量:13364 |

2022-08-04 11:18 | 来源:中国网 | 编辑:安靖 | 阅读量:13364 |

做投资,审时度势尤为重要。

试炼,指的是对时机的把握,

度是指对市场趋势的判断,

不仅要判断个股的涨跌趋势,还要判断市场的整体运行趋势。

面对浩如烟海的股市和数不清的数据,什么样的指标能帮助我们更好地审时度势。

如果只能选择一个指标,边肖建议:选股债券利差!

首先,了解市场资金的流动原理。

如果只看风险资产和低风险资产,它们之间存在一定的竞争或替代关系。

相比之下,如果风险资产收益率上升,市场上的资金更容易流向风险资产,相反,如果风险资产收益率下降,市场上的资金更有可能流向低风险资产。

我们可以通过研究这两类资产的收益差来尽可能地把握资金流向,在一项资产的隐含收益率高的时候买入,在它的收益率低的时候卖出,从而获得超额收益。

股票债券利差是多少。

股债利差公式:股债利差=美联储溢价率=1/市盈率—十年期国债收益率

注:10年期国债到期收益率代表低风险资产的收益率,用宽基指数的市盈率的倒数来表示风险回报,比如沪深300指数的PE的倒数。

注:市盈率=股价/每股收益,而股票投资收益率=1/市盈率。

例如

举个例子,一家公司市值10亿,一年盈利1亿,意味着股价是每股收益的10倍,PE是10静态来说,10年就可以还,即每股收益相对于股价的回报率为10%所以这只股票的股票投资收益率是10%,是市盈率的倒数宽基指数市盈率的倒数代表了这个宽基指数的潜在投资收益率

股票债券利差的作用

债券利差本质上是风险溢价,代表的是市场收益率高于无风险利率的部分可以在一定程度上反映市场资金的走势,帮助投资者在合适的时机买入卖出,从而获取超额收益

一般来说,股债利差越大,股权投资收益越高,股市比债市更有投资价值这时候可以考虑配置一些风险资产,反之亦然

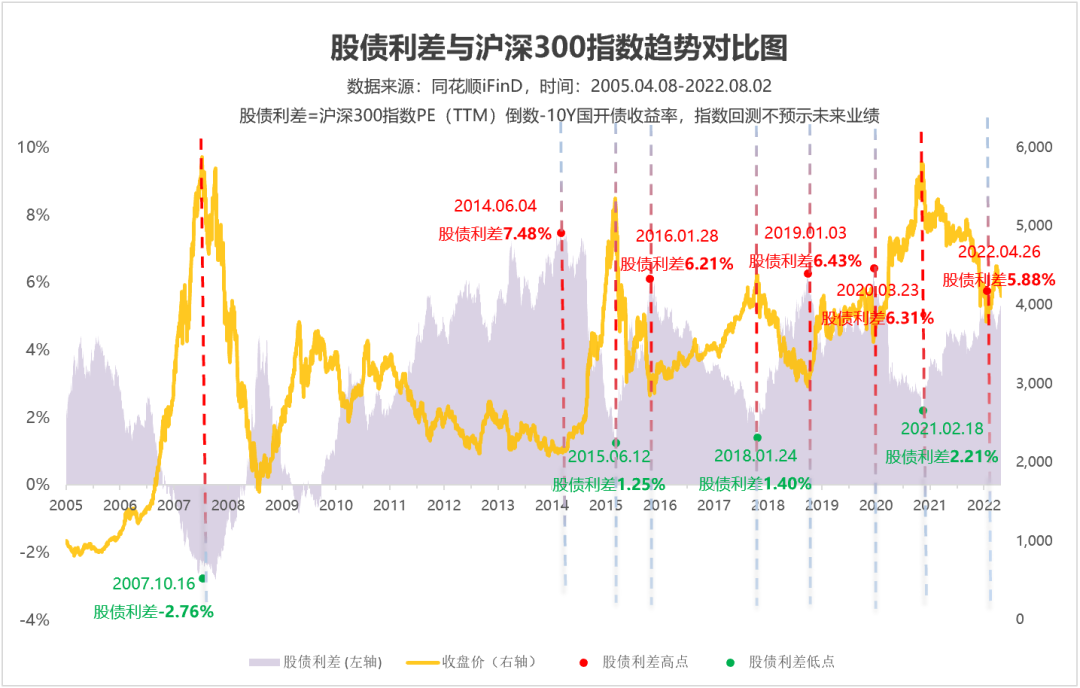

我们来看看在股债利差的局部高点和低点买入并持有的收益:

局部的债券高利差一般出现在市场底部区域,如2014.06.04,2019.01.03,2020.03.23根据计算,这几个时间节点的债券利差都在6.20%以上此时持有沪深300指数半年,一年的区间收益率都在25%以上

相反,股票和债券的局部低点差一般出现在市场的顶部区域,如2015年6月12日,2018年1月24日和2021年2月18日根据计算,这些时间节点的股票和债券的利差都在2.30%以上这个时候市场价格高如果买入持有,收益率普遍不理想,与股票,债券的高利差形成鲜明对比

最后我想说,股债利差指数是我们配置股票和债券的指南针,一定程度上可以表明我们目前的市场水平但指标只是从统计的角度分析问题,对市场行情的判断不能只靠单一指标,还要结合估值,流动性,市场情绪等多种指标综合衡量

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。