东方日升拟定增募不超50亿获深交所通过中信建投建功

2022-08-18 12:18 | 来源:东方财富 | 编辑:苏小糖 | 阅读量:17504 |

2022-08-18 12:18 | 来源:东方财富 | 编辑:苏小糖 | 阅读量:17504 |

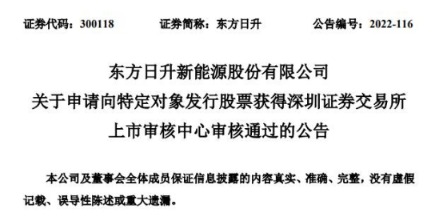

东方日盛昨日晚间发布关于向特定对象发行股份申请获得深交所上市审核中心审核通过的公告深交所发行上市审核机构对公司向特定对象发行股票的申请文件进行了审核,认定公司符合发行条件,上市条件和信息披露的要求后续深交所将按要求上报中国证监会履行相关注册手续

本次募集资金投资项目聚焦公司主营业务,符合国家相关产业政策和公司未来整体战略发展方向,有利于进一步拓展公司业务,巩固和发展公司在行业内的竞争优势,具有良好的市场发展前景和经济效益本次募集资金投资项目的成功实施,可以有效提升公司高效太阳能电池组件的技术水平和生产规模,有助于公司抓住市场机遇,扩大市场份额,巩固市场地位同时,跟进最新市场需求符合光伏行业未来发展方向,有利于公司充分发挥产业链优势,从而提高公司整体竞争实力和抗风险能力,保持和巩固公司在光伏行业的市场领先地位,符合公司长远发展需求和股东利益

本次发行的股票为在中国境内上市的人民币普通股,每股面值人民币1.00元本次发行向特定对象发行,公司将在深交所和中国证监会核准的有效期内选择适当时机实施如国家法律,法规及其他制度有新规定,公司将按新规定进行调整

本次向特定对象发行股票包括公司实际控制人林海峰等不超过35名符合中国证监会规定条件的特定投资者除林海峰外,其他发行对象包括证券投资基金管理公司,证券公司,信托公司,财务公司,保险机构投资者,合格境外机构投资者,以及符合中国证监会规定条件的其他法人,自然人或其他合格投资者公司实际控制人林海峰拟以现金方式参与向特定对象认购本次发行,拟认购金额不低于向该特定对象发行股份数量的5%,不超过向该特定对象发行股份数量的30%本次向特定对象发行股票的发行对象全部以现金认购本次发行的股票公司实际控制人,董事长林海峰拟以现金方式认购公司发行的股份,与公司构成关联交易

本次发行采用竞价方式,本次发行定价基准日为发行期首日发行价格不低于定价基准日前二十个交易日公司股票交易均价的80%

本次发行股票数量根据募集资金总额除以发行价格确定,不超过本次发行前公司总股本的30%,即本次发行不超过270,407,982股最终发行数量将在本次发行申请经深交所核准并报中国证监会核准登记后,由公司董事会根据公司股东大会的授权和发行时的实际情况,与本次发行的保荐机构协商确定

本次发行完成后,实际控制人林海峰认购的股份自本次发行结束之日起18个月内不得转让。

本次发行完成后,公司截至本次发行完成前累计的未分配利润将由本次发行后的新老股东按发行后的持股比例分享。

本次发行的股票将在深圳证券交易所创业板上市交易本次向特定对象发行股份的决议有效期为公司股东大会审议通过之日起12个月如国家法律法规对向特定对象发行股份有新的规定,公司将按照新的规定进行调整

本次发行前,公司总股本为9.01亿股林海峰持有公司股份2.63亿股,占比29.19%,为公司控股股东和实际控制人公司实际控制人林海峰拟以现金方式参与向特定对象认购本次发行,拟认购金额不低于向该特定对象发行股份数量的5%,不超过向该特定对象发行股份数量的30%假设林海峰按照其认购数量的下限即本次向特定对象发行股份数量的5%进行认购,假设本次向特定对象发行股份数量按照上限2.7亿股计算,本次发行完成后,林海峰持股23.61%,仍为公司实际控制人,公司实际控制人未发生变化因此,本次发行不会导致公司控制权的变更

中信建投证券股份有限公司关于东方日盛新能源股份有限公司向特定对象发行股票并在创业板上市的发行保荐书显示,中信建投证券股份有限公司为本次非公开发行股票的保荐机构,保荐代表人为张世举,杨传晓。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。